Plan de trésorerie : définition, objectifs et méthode de réalisation

La gestion de trésorerie est un élément clé du la réussite d’une entreprise. Cependant de nombreux dirigeants d’entreprise négligent cette partie car ils n’ont pas assez de temps pour y consacrer. Or les difficultés de trésorerie expliquent les faillites de deux tiers des entreprises françaises. Ces difficultés sont souvent liées au resserrement du crédit et à l’allongement des délais de paiements.

C’est pourquoi une bonne gestion de trésorerie est nécessaire à l’essor d’une entreprise. Et cette gestion passe en premier lieu par la construction d’un plan de trésorerie.

Dans cet article nous vous expliquons en quoi consiste un plan de trésorerie, à quoi il sert et comment le réaliser et l’utiliser au mieux notamment grâce à un bon logiciel de trésorerie.

Le plan de trésorerie est un élément essentiel pour assurer la pérennité financière des TPE/PME. Nous allons voir ce qu’est un plan de trésorerie, à quoi il sert, comment le réaliser, comment le logiciel TurboPilot peut vous aider à le mettre en place et enfin, comment il peut être un outil vital pour traverser la récession actuelle.

Nous vous proposons aussi de télécharger un plan de trésorerie prévisionnel sur Excel gratuit.

Dans cet article :

- Qu’est-ce que le plan de trésorerie ?

- Comment faire un plan de trésorerie ?

- Comment tirer parti de son plan de trésorerie ?

- Prévisions de trésorerie négative : comment équilibrer ?

Qu’est-ce que le plan de trésorerie ?

Plan de trésorerie, définition

Le plan de trésorerie est un document financier prévisionnel qui permet de faire l’inventaire de tous les encaissements et les décaissements qu’une entreprise aura dans la prochaine année. Il répertorie tous les flux d’argents futurs de l’entreprise pour estimer la trésorerie disponible à chaque étape.

La réalisation d’un plan de trésorerie est un travail fastidieux. Il ne faut oublier aucune dépense ou recette sinon cela risque de complètement fausser les prévisions de l’entreprise. Une omission peut mettre en péril tout l’équilibre financier d’une entreprise.

Après avoir réalisé le tableau de trésorerie, votre mission ne s’arrête pas là. Vous devez le remplir tous les jours en y inscrivant les flux de trésorerie. Cela vous permet d’avoir une représentation fiable de votre trésorerie. Il est important d’inscrire les revenus et les dépenses au moment où ils entreront ou sortiront effectivement de vos caisses. En effet, il peut vous arriver d’acheter des marchandises à vos fournisseurs et de ne les payer que le mois suivant. Dans cet exemple vous enregistrerez l’achat de marchandise dans votre tableau de trésorerie seulement au moment où vous les aurez réglés. Vous devez absolument être très précis car un décalage d’un mois peut avoir un impact important sur votre trésorerie.

A quoi sert le plan de trésorerie ?

Le plan de trésorerie est l’élément le plus important pour gérer les finances de votre entreprise.

Tout d’abord, c’est un outil prévisionnel très utile. Vous pouvez à la fois faire un suivi régulier et regarder chaque mois votre solde de trésorerie.

Et à la fois avoir une vision globale de l’évolution de votre trésorerie. De cette manière vous pouvez prendre des décisions à court terme ainsi que voir à plus long terme si votre activité se porte bien.

Le fait d’avoir une visibilité sur l’évolution de votre trésorerie vous permet aussi de savoir à l’avance si vous pourrez faire face à une dépense dans les prochains mois. Vous pourrez ainsi savoir si votre trésorerie future sera suffisante pour embaucher une nouvelle personne ou pour réaliser un investissement.

C’est un outil qui permet à une entreprise en croissance de savoir si son activité est saine et si elle génère assez de cash pour être capable de financer son développement. Grâce à un plan de trésorerie vous pourrez facilement anticiper les moments où vous aurez besoin de faire appel à un financement de trésorerie. Et croyez-nous sur parole, plus vous anticiper, plus il sera facile d’obtenir ce type ce financement. Sans parler du fait que cela vous coutera beaucoup moins cher.

Enfin le plan de trésorerie est aussi très utile aux entreprises qui ont une activité saisonnière. La caractéristique des activités saisonnière est que la gestion de trésorerie est compliquée. En tant que dirigeant vous aurez une période importante avec peu voire aucune rentrées d’argent liées à votre activité. Cependant durant cette période vous devrez potentiellement faire face à des charges. Le plan de trésorerie vous permet d’anticiper ces charges et de savoir à l’avance si vous pourrez payer les salaires ou les dettes fournisseurs dans une période où vous avez peu de revenus.

En résumé :

Le plan de trésorerie sert à plusieurs objectifs :

- Anticiper les besoins financiers : Il permet d’anticiper les périodes de tension financière et de mettre en place des mesures adaptées pour éviter les problèmes de liquidité.

- Optimiser les flux de trésorerie : En analysant les mouvements de trésorerie, l’entreprise peut détecter les opportunités d’amélioration de sa gestion financière et optimiser ses ressources.

- Évaluer la rentabilité : Le plan de trésorerie est un outil d’évaluation de la rentabilité de l’entreprise, car il montre si les revenus générés par l’activité permettent de couvrir les dépenses.

- Faciliter la prise de décision : En fournissant une vision claire de la situation financière de l’entreprise, le plan de trésorerie facilite la prise de décision pour les dirigeants et les investisseurs.

Plan de trésorerie et compte de résultat

Maintenant que nous avons défini ce qu’était un plan de trésorerie et quel était son intérêt, revenons sur une notion importante : la différence entre plan de trésorerie et compte de résultat.

Dans le compte de résultat vous inscrivez les opérations dès qu’elles se produisent dans le but de calculer le bénéfice réalisé par votre entreprise. C’est un indicateur permet de savoir si votre activité se porte bien et si vous avancez dans le bon sens.

La différence principale avec le plan de trésorerie est que dans ce dernier vous allez inscrire les encaissements et décaissements lorsqu’ils se produisent. Le but est de calculer le solde de vos comptes. Finalement le plan de trésorerie vous permet de savoir l’argent que vous avez sur votre compte en banque actuellement. Et surtout de savoir si vous aurez assez de liquidités pour finir votre période sans être dans le rouge.

Pour résumer le compte de résultat permet de connaître :

- Les revenus liés à votre activité sans prendre en compte la TVA. Ils apparaissent dans le compte de résultat dès que vous les facturez à votre client.

- Les charges liées à votre activité sans prendre en compte la TVA. De la même manière, ces charges seront inscrites dans le compte de résultat lorsque vous recevez la facture.

- Vous inscrirez en plus les charges qui ne se réfèrent pas à une sortie d’argent immédiate. Comme par exemple les amortissements ou les variations de stock. Ces charges sont dites non décaissables car elles n’ont pas de réalité physique. Elles ne sont pas présentes dans le plan de flux de trésorerie car elles n’ont pas d’impact sur la trésorerie de l’entreprise.

Alors que le plan de trésorerie permet de connaître :

- Les revenus liés à votre activité en incluant la TVA. Ces revenus sont inscrits dans le plan de trésorerie lorsque vous les recevez effectivement sur votre compte en banque.

- Les charges assumées par votre entreprise en incluant les charges de TVA. Elles sont inscrites dans le plan de trésorerie lorsque vous décaissez de l’argent pour les payer.

- Il y a aussi des encaissements et décaissements qui ne sont pas présents au compte de résultat. Comme le remboursement de votre crédit par exemple. En effet les investissements ne sont pas présents au compte de résultat car ils ne correspondent pas ni à une création, ni à une destruction de richesse.

Comment faire un plan de trésorerie ?

La réalisation d’un plan de trésorerie passe par plusieurs étapes :

- Identifier les encaissements et décaissements : Il faut d’abord lister l’ensemble des sources de revenus et des dépenses prévues pour la période concernée.

- Estimer les montants et les échéances : Ensuite, il est nécessaire d’estimer les montants des entrées et sorties de trésorerie, ainsi que leurs échéances.

- Élaborer le tableau de trésorerie : Le plan de trésorerie se présente généralement sous la forme d’un tableau avec une ligne pour chaque mois et une colonne pour chaque type d’encaissement et de décaissement. Il convient de reporter les montants estimés dans ce tableau et de calculer le solde de trésorerie pour chaque mois.

- Analyser les résultats : Enfin, il faut analyser les résultats obtenus et ajuster les prévisions en fonction des écarts constatés.

Un plan de trésorerie a l’aspect suivant : un tableau divisé en deux qui répertorie pour chaque mois quels sont les encaissements et les décaissements. Pour rappel, les encaissements représentent toutes les entrées d’argent de votre entreprise. Liées par exemple à la vente d’un bien ou d’un service. Un décaissement, à l’inverse représente toutes les sorties d’argent. C’est ce que vous allez devoir débourser pour payer vos fournisseurs, les salaires de vos employés, les réparations de vos machines…

Calculer les encaissements

Pour calculer les encaissements, commencez par déterminer les différents encaissements liés à votre activité. Puis regroupez les dans des pôles que vous aurez définis pour que votre plan de trésorerie soit organisé de manière claire. Cela vous permettra aussi d’identifier rapidement d’où vient le problème si vous êtes face à une difficulté de trésorerie.

Pour vous aider à réaliser cette liste, voici quelques exemples d’encaissements :

- Les revenus provenant des ventes des biens et des services que vous vendez. Nous vous conseillons de bien organiser vos ventes pour les retrouver facilement par exemple en fonction des clients (B2B ou B2C), ou de leurs moyens de paiement.

- Apports en capital : cela correspond au capital mis lors de la création de l’entreprise ainsi qu’aux différentes augmentations de capital.

- Apports en compte courant : ce sont des avances de trésorerie qui sont faites par les associés d’une société

- Aides d’État : remboursements URSSAF, prêt PGE, primes à l’emploi

- Crédits faits à la banque

- Remboursement de la TVA : si la TVA à déduire est supérieure à la TVA qui est perçue, vous pourrez profiter d’un crédit de TVA. Avec ce crédit TVA, vous pouvez soit convenir de le reverser sur les prochaines périodes d’imposition. Vous paierez ainsi moins de TVA lors des prochaines périodes. Soit choisir le remboursement de la totalité ou d’une partie de votre crédit TVA.

Calculer les décaissements

La deuxième partie qui constitue votre prévisionnel financier sont les décaissements. De la même manière pour calculer les décaissements, il faut commencer par lister toutes les charges de l’entreprise. Il s’avère que de nombreuses charges sont récurrentes et ne vont pas varier un mois sur l’autre. Vous pouvez donc inscrire ces dépenses dans votre plan de trésorerie chaque moi ce qui vous donne une première idée de votre solde de trésorerie en fin de mois. Ces dépenses sont par exemple les loyers de vos usines ou de vos points de vente si vous en avez, les charges d’intérêt liées à votre emprunt, les frais pour payer votre expert-comptable.

A ces charges fixes, vous devrez évidemment ajouter des charges variables qui sont plus incertaines. Les charges variables sont les suivantes :

- Achat de marchandises

- Achat de matières premières

- Commission, par exemple celles versées aux commerciaux

Elles sont donc souvent liées à une soudaine croissance de votre activité. Puisque si votre carnet de commande explose vous devrez produire plus donc vos charges d’achat de matières premières et de marchandises vont augmenter ainsi que les commissions que vous versez à vos commerciaux si vous en avez. Vous me direz que ce n’est pas un problème, plus vous avez de commandes mieux c’est et si votre chiffre d’affaire est en croissance c’est bon signe. Cependant il peut y avoir des décalages de trésorerie puisque vous allez bruler des liquidités pour produire plus et vos clients ne vous paieront pas toujours directement leurs factures.

Les charges variables sont incertaines mais vous pouvez les anticiper en vous basant sur la période précédente. Nous vous conseillons de toujours prévoir une marge de trésorerie pour être capable de gérer les imprévus.

Comment tirer parti de son plan de trésorerie ?

Une fois que vous avez réalisé votre prévisionnel de trésorerie, il faut absolument de le remplir et le mettre à jour très régulièrement. En effet, ce que vous avez réalisé pour l’instant ce sont seulement des prévisions et celles-ci peuvent évoluer au cours de votre activité.

Pour optimiser l’utilisation de votre plan de trésorerie nous vous conseillons plusieurs démarches :

- Soyez très régulier dans le remplissage de votre plan de trésorerie. Fixez-vous un moment, 15 minutes par semaine ou vous vous consacrez entièrement à cela. Si vous ne libérez pas un créneau à l’avance vous trouverez toujours quelque chose de mieux à faire : une réunion urgente, un projet à valider, un rendez-vous client. Pourtant ce petit créneau peut vous sauver en vous permettant d’anticiper de potentielles difficultés de trésorerie.

- Pensez à la TVA. Comme nous l’avons évoqué plus haut dans l’article, dans le plan de trésorerie contrairement au compte de résultat vous devez inscrire vos achats et vos ventes toutes taxes comprises.

- Il est important de réaliser un budget de trésorerie en début d’activité. Cependant il n’est pas irrévocable. Si vous réalisez au cours d’une période que votre activité est en berne et que vos ventes ne vous procureront pas des entrées de trésorerie suffisante pour financer un investissement que vous aviez prévu vous pouvez ajuster ce budget de trésorerie.

- Prévoyez toujours une marge en cas d’imprévu et soyez prudents dans vos prévisions.

- L’indicateur que vous devez avoir en tête est le solde de votre trésorerie à la fin du mois. Pour calculer cet indicateur vous additionnez le solde de trésorerie du mois précédent au encaissements prévus durant le mois et vous soustrayez les décaissements du mois. Cet indicateur est votre phare dans la nuit. Il vous permet de savoir chaque mois si vous serez capable de financer votre activité.

Vous l’aurez compris, votre plan de trésorerie est votre bras droit. Il vous assiste dans vos décisions les plus importantes. Cependant pour qu’il soit vraiment utile vous devez absolument l’alimenter régulièrement.

Prévisions de trésorerie négatives : comment équilibrer ?

Ça y est vous vous êtes lancés vous avez passé du temps à lister tous vos encaissements et décaissements et vous avez réalisé un beau plan de trésorerie. Cependant vous êtes arrivés au bout et vos prévisions de trésorerie sont négatives pour certains des prochains mois, comment faire ?

Si les prévisions de trésorerie négatives concernent seulement un ou deux mois en particulier c’est souvent lié à un décalage de trésorerie. Très souvent vous devez payer vos fournisseurs directement ou presque et vous souhaitez arranger vos clients en leur accordant des délais de paiement. Vous pouvez donc régler ce problème en regardant quels sont les postes d’achats dont les délais de paiements provoquent des décalages de trésorerie. Vous pouvez ensuite travailler afin d’améliorer les délais de paiements clients et fournisseurs.

Nous vous conseillons cet article dans lequel nous vous donnons des conseils détaillés pour améliorer votre gestion de trésorerie.

Cependant si vous constatez que vos prévisions de trésorerie sont négatives durablement, cela témoigne d’un problème plus profond. Vous n’avez pas assez de liquidités disponibles pour prendre en charge vos besoins de trésorerie sans une aide extérieure. Nous vous conseillons dans ce cas d’utiliser un moyen de financement de trésorerie. Cependant soyez prudent ! Vous devez choisir le financement approprié en fonction des sommes dont vous avez besoin, de la durée et de la flexibilité dont vous nécessitez.

Enfin si votre plan de trésorerie révèle un solde de trésorerie négatif sur la durée et qui se détériore c’est le signe d’un problème lié à votre activité intrinsèque. Vous devez étudier en profondeur non plus votre plan de trésorerie mais votre business plan afin de déterminer si c’est un problème lié à la rentabilité de votre business.

Comment le logiciel TurboPilot peut-il rendre plus facile et rapide la construction du plan de trésorerie ?

Le logiciel de trésorerie TurboPilot offre plusieurs fonctionnalités pour faciliter et accélérer la mise en place d’un plan de trésorerie pour les TPE/PME :

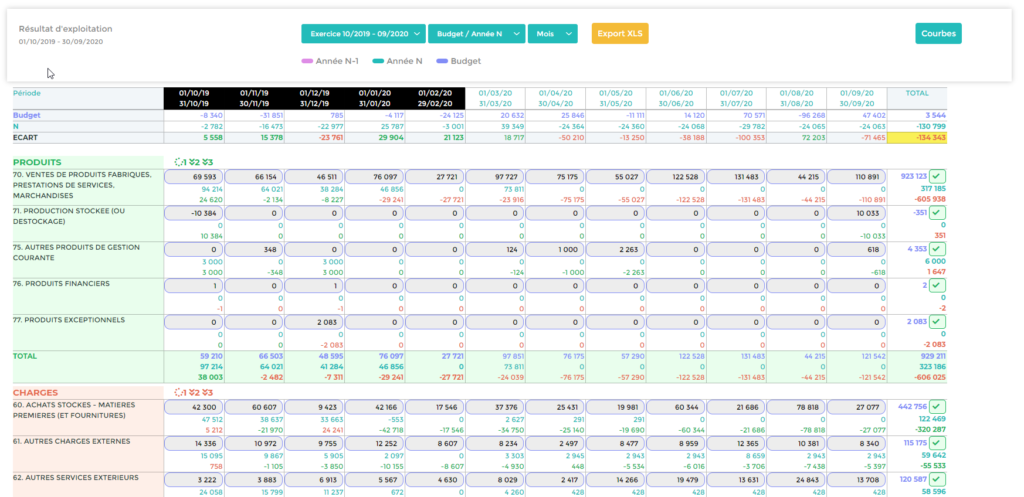

- Automatisation des données : TurboPilot permet d’importer automatiquement les FEC historiques de l’entreprise, de bâtir un budget d’exploitation transformable en budget de trésorerie puis d’importer les données bancaires et comptables de l’entreprise, ce qui évite de saisir manuellement les encaissements et décaissements et réduit les erreurs.

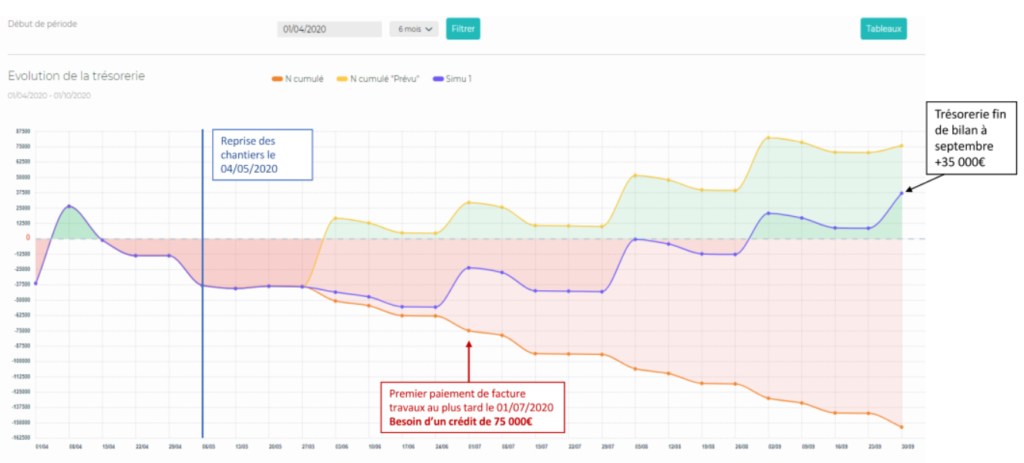

- Prévisions en temps réel : Grâce à l’actualisation des données en temps réel, les prévisions de trésorerie sont constamment mises à jour par TurboPilot, ce qui facilite l’ajustement du plan et des courbes de trésorerie en fonction des évolutions de l’activité.

- Personnalisation : Le logiciel offre la possibilité de personnaliser le plan de trésorerie en fonction des besoins et spécificités de chaque entreprise. Des catégories peuvent être créées à partir des comptes du plan comptable de l’entreprise.

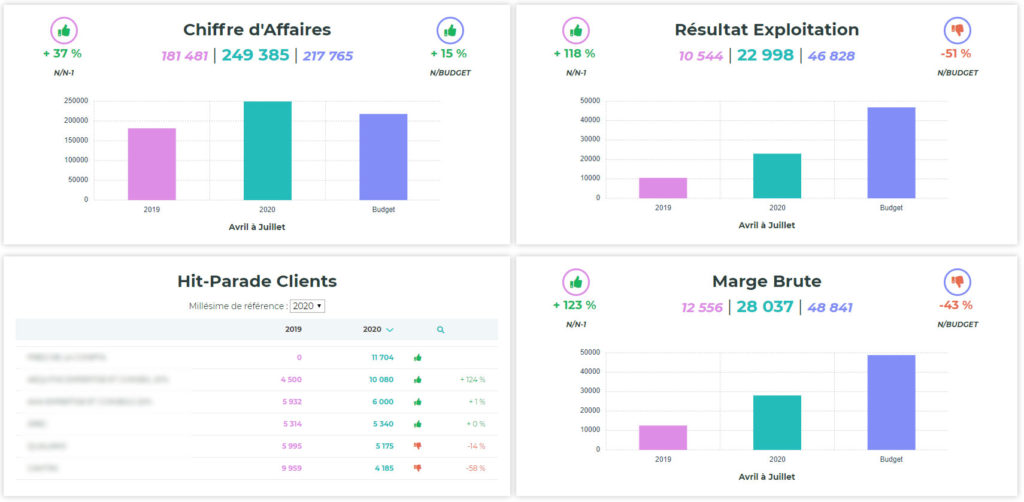

- Analyse et suivi : TurboPilot propose un dashboard avec différents indicateurs clés pour faciliter l’analyse et le suivi de la trésorerie, ainsi que la prise de décision.

Conclusion : le plan de trésorerie, vital pour enjamber la récession actuelle

La mise en place d’un plan de trésorerie est essentielle pour assurer la pérennité financière des TPE/PME face à la récession actuelle.

Il permet d’anticiper les besoins financiers, d’optimiser les flux de trésorerie, d’évaluer la rentabilité et de faciliter la prise de décision.

Le recours à un logiciel de gestion de trésorerie tel que TurboPilot peut grandement faciliter et accélérer l’élaboration et le suivi d’un plan de trésorerie.